租房子中介费怎么入账是企业或个人在租赁房屋过程中常见的财务处理问题,涉及会计科目的选择、核算方法的确定以及税务处理等多个方面,以下从不同主体角度出发,结合会计准则和税务规定,详细说明租房子中介费的入账方法。

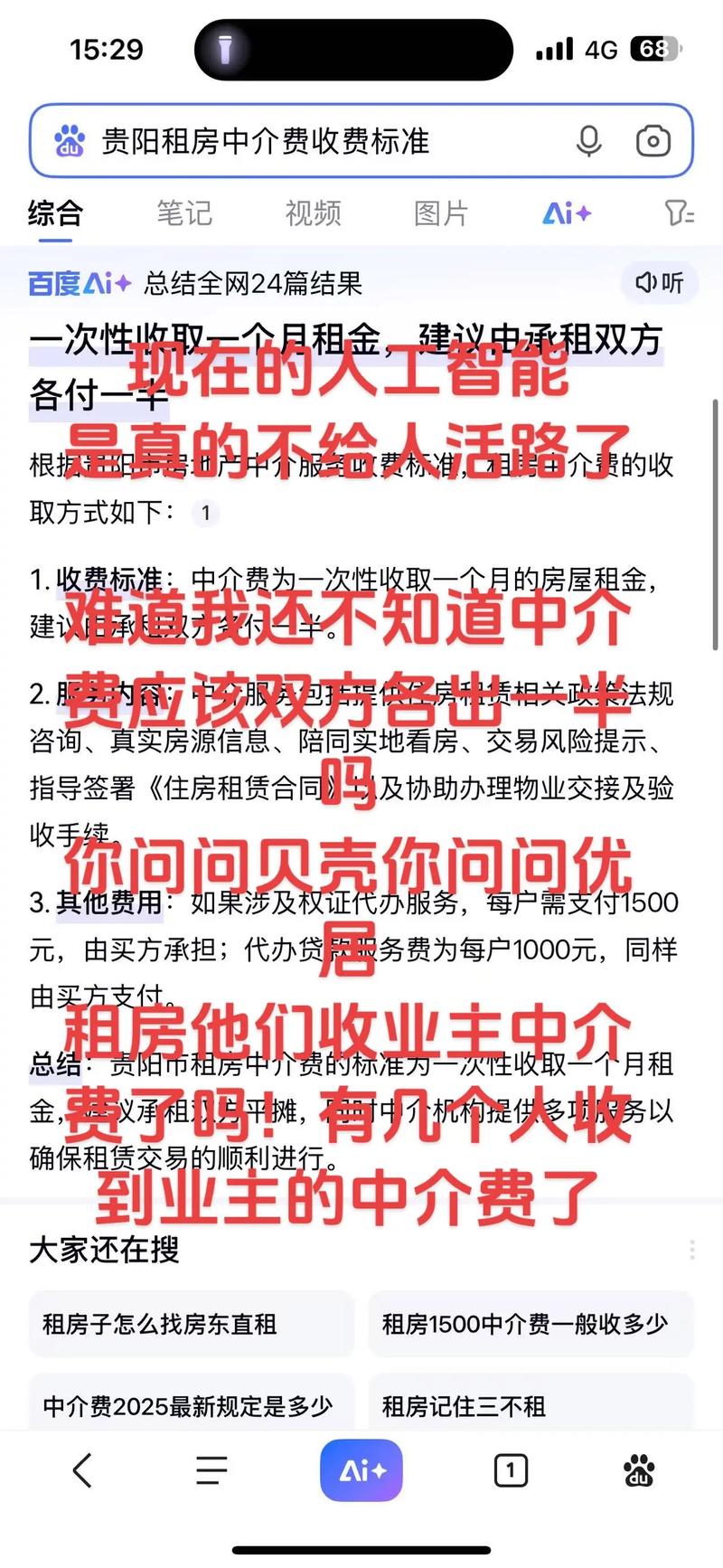

(图片来源网络,侵删)

企业租入房屋中介费的入账处理

企业作为承租方,为获取房屋租赁服务而支付的中介费,属于与经营活动相关的支出,应根据受益期限和性质计入相应会计科目。

会计科目选择

- 管理费用:若中介费用于租赁办公场所、生产厂房等直接用于企业生产经营的房屋,中介费应计入“管理费用”或“制造费用”(若与生产车间相关),租赁办公室支付的中介费,借记“管理费用—租赁服务费”,贷记“银行存款”。

- 长期待摊费用:若租赁期限超过1年,且中介费金额较大,可根据权责发生制要求,先计入“长期待摊费用”,然后在租赁期内分期摊销,支付3年办公用房中介费3万元,每月摊销1000元,支付时借记“长期待摊费用”,贷记“银行存款”,每月摊销时借记“管理费用”,贷记“长期待摊费用”。

- 预付账款:若中介费需提前支付,但服务尚未完全提供(如中介尚未完成房屋交付手续),可先计入“预付账款”,待中介服务完成后转入“管理费用”。

核算流程示例

假设某企业租赁办公用房,通过中介公司签订租赁合同,一次性支付中介费1.2万元,租赁期为1年,会计处理如下:

- 支付中介费时:

借:管理费用—租赁服务费 12000

贷:银行存款 12000 - 若中介费分摊期限为1年,且金额较大,也可通过“长期待摊费用”分期摊销:

支付时:

借:长期待摊费用—中介费 12000

贷:银行存款 12000

每月摊销时:

借:管理费用—租赁服务费 1000

贷:长期待摊费用—中介费 1000

税务处理

- 企业所得税:中介费作为与生产经营相关的合理支出,凭合规发票(中介公司开具的增值税发票)在税前扣除,无需纳税调整。

- 增值税:若企业为一般纳税人,取得的中介费增值税专用发票可抵扣进项税额(税率为6%或3%,根据中介公司纳税人类型确定);若为小规模纳税人,则取得普通发票,进项税额不可抵扣。

个人租入房屋中介费的入账处理

个人租入房屋支付的中介费,主要用于生活居住,不属于企业经营活动,因此无需进行复杂的会计处理,但需注意税务和财务记录。

会计处理(个人视角)

个人无需编制会计分录,但可通过“家庭收支记账”等方式记录支出,

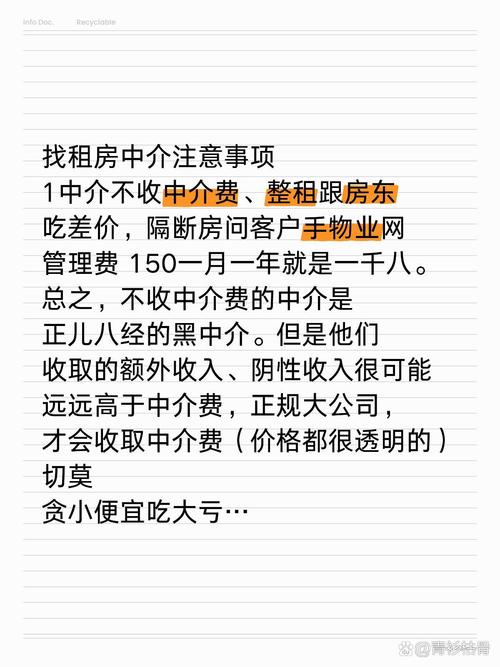

(图片来源网络,侵删)

- 支付中介费时,记入“住房支出—中介费”科目,便于后续家庭财务分析。

- 若中介费与租金支付相关(如“押一付三”包含中介费),需明确区分租金和中介费,避免混淆。

税务处理

- 个人所得税:个人租房中介费不属于个人所得税应税项目,无需缴纳个税。

- 增值税:中介公司收取费用需缴纳增值税,但个人作为承租方无需承担增值税(除非中介将税费转嫁给个人,需在合同中明确)。

中介公司收取中介费的入账处理

中介公司作为服务提供方,收取的中介费属于主营业务收入,需按照会计准则和税法规定进行核算。

会计科目选择

- 主营业务收入:中介费收入应计入“主营业务收入—中介服务收入”,若涉及其他业务(如房屋托管),可计入“其他业务收入”。

- 应收账款:若客户尚未支付中介费,先计入“应收账款”,收到款项时再转入“主营业务收入”。

核算流程示例

某中介公司为承租方A提供服务,收取中介费6000元,款项尚未收到,会计处理如下:

- 确认收入时:

借:应收账款 6000

贷:主营业务收入—中介服务收入 6000 - 收到款项时:

借:银行存款 6000

贷:应收账款 6000

税务处理

- 增值税:中介公司需就中介费收入缴纳增值税,一般纳税人税率为6%,小规模纳税人征收率为3%;若为月销售额不超过10万元(季度不超过30万元)的小规模纳税人,可免征增值税。

- 企业所得税:中介费收入作为应税收入,需并入利润总额缴纳企业所得税,成本(如员工薪酬、推广费等)可在税前扣除。

不同场景下的中介费入账对比

以下通过表格总结不同主体和场景下的中介费入账要点:

| 主体/场景 | 会计科目 | 核算方法 | 税务处理 |

|---|---|---|---|

| 企业(经营性租赁) | 管理费用/长期待摊费用 | 一次性计入或分期摊销 | 凭票税前扣除,一般纳税人可抵扣进项税 |

| 企业(租赁生产用房) | 制造费用 | 计入产品成本 | 同上 |

| 个人(居住租赁) | 无(家庭记账) | 记录为住房支出 | 无需缴纳个税,增值税由中介承担 |

| 中介公司(提供服务) | 主营业务收入 | 确认收入时计入,收款时结转 | 缴纳增值税及企业所得税,可扣除相关成本 |

注意事项

- 发票合规性:企业支付中介费时,必须取得中介公司开具的增值税发票,否则无法税前扣除;个人虽无需发票,但建议保留支付凭证(如转账记录、收据)。

- 合同约定:中介费支付方式(如一次性支付、分期支付)、金额及是否含税等,需在租赁合同或中介服务合同中明确,避免纠纷。

- 租赁期限与摊销:企业若支付长期租赁的中介费,应合理摊销至各受益期,符合权责发生制原则。

- 中介公司资质:选择正规中介公司,确保其具备营业执照和经纪备案资质,避免因中介违规导致损失。

相关问答FAQs

Q1:企业租入房屋支付的中介费,能否一次性计入当期损益?

A:若中介费金额较小且受益期限不超过1年,可根据重要性原则一次性计入“管理费用”;若金额较大或受益期超过1年,应通过“长期待摊费用”分期摊销,避免当期利润波动过大,支付1万元中介费租赁期为1年,可直接计入当期费用;若租赁期为3年,则需分36个月摊销。

(图片来源网络,侵删)

Q2:个人租房支付的中介费,能否在计算个人所得税专项附加扣除时抵扣?

A:根据个人所得税政策,住房租金专项附加扣除仅限于符合条件的“住房租金支出”,不包括中介费,个人支付的中介费不能用于抵扣个税专项附加扣除,但可计入个人住房成本,用于家庭财务规划。

租房子中介费会计分录,专业指导,新手必看!