个人出租房屋涉及多种税费,具体需根据房屋性质(住宅/非住宅)、出租方式(一次性收取/分次收取)、租金收入金额等确定,以下是详细交税规则及操作指南:

(图片来源网络,侵删)

涉及税种及计算方法

个人出租房屋需缴纳的税费主要包括增值税、城市维护建设税、教育费附加、地方教育附加、房产税、个人所得税、印花税等,具体如下:

(一)增值税及附加税费

-

增值税

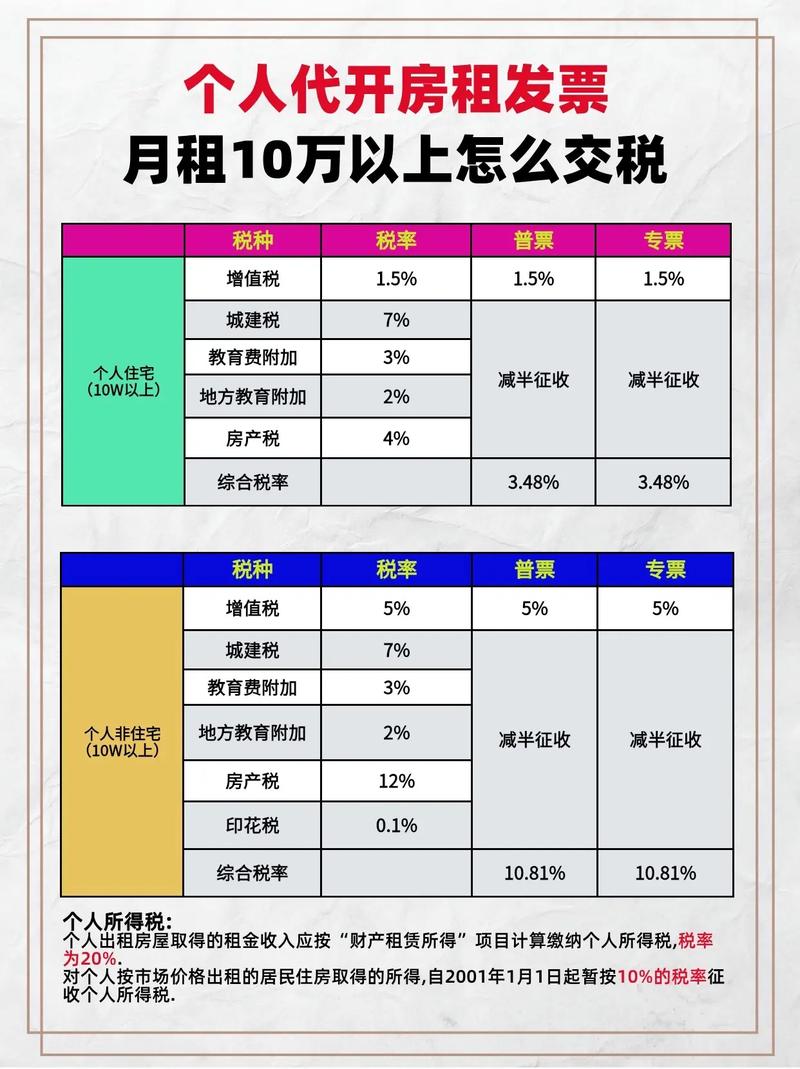

- 住宅类房屋:月租金收入未超过10万元(含)的,免征增值税;超过10万元的,按5%的征收率减按1.5%计算缴纳。

公式:应纳增值税 = 含税租金收入 ÷ (1+1.5%) × 1.5% - 非住宅类房屋:按5%的征收率计算缴纳增值税。

公式:应纳增值税 = 含税租金收入 ÷ (1+5%) × 5% - 政策依据:2023年小规模纳税人增值税减免政策(具体以最新政策为准)。

- 住宅类房屋:月租金收入未超过10万元(含)的,免征增值税;超过10万元的,按5%的征收率减按1.5%计算缴纳。

-

附加税费

包括城市维护建设税(7%、5%或1%,按纳税人所在地税率)、教育费附加(3%)、地方教育附加(2%)。- 住宅类:若增值税免征,附加税费同步减免;若缴纳增值税,附加税费以实际缴纳的增值税为计税依据。

- 非住宅类:需正常缴纳附加税费。

(二)房产税

- 住宅类房屋:租金收入的4%缴纳。

- 非住宅类房屋:租金收入的12%缴纳。

- 注意:个人出租住房的房产税税率有优惠,非住房则按标准税率执行。

(三)个人所得税

-

综合所得适用

(图片来源网络,侵删)

(图片来源网络,侵删)- 住宅类:财产租赁所得,每次收入不超过4000元的,减除费用800元;超过4000元的,减除20%的费用,其余额为应纳税所得额,适用税率20%(可享受税收优惠,实际按10%征收)。

公式:- 每次收入 ≤ 4000元:应纳税所得额 = 收入 - 800 - 相关税费 - 修缮费用(每月不超过800元)

- 每次收入 > 4000元:应纳税所得额 = (收入 - 相关税费 - 修缮费用)× (1-20%)

应纳税额 = 应纳税所得额 × 10%

- 非住宅类:同样适用财产租赁所得,但税率按20%计算,无优惠。

- 住宅类:财产租赁所得,每次收入不超过4000元的,减除费用800元;超过4000元的,减除20%的费用,其余额为应纳税所得额,适用税率20%(可享受税收优惠,实际按10%征收)。

-

核定征收

若税务机关无法核实租赁成本,可按租金收入的一定比例核定征收个人所得税:- 住宅类:租金收入的1%

- 非住宅类:租金收入的2%

(四)印花税

- 住宅类:租赁合同金额的0.05%(暂免征收)。

- 非住宅类:租赁合同金额的0.05%,按财产租赁合同贴花。

税收优惠政策

- 增值税:小规模纳税人月销售额≤10万元(季度≤30万元)免征增值税(住宅适用)。

- 个人所得税:个人出租住房所得减按10%税率征收。

- 房产税:个人出租住房按4%税率征收,非住房按12%。

- 附加税费:增值税减免时,附加税费同步减免。

申报缴纳流程

- 信息报送:出租人需在签订租赁合同后30日内,向房屋所在地税务机关或不动产登记部门报送租赁信息。

- 申报方式:

- 线上申报:通过电子税务局、手机APP等渠道办理。

- 线下申报:前往办税服务厅提交《财产租赁所得税纳税申报表》等资料。

- 申报期限:

- 增值税:按月或按季度申报(具体以税务机关核定为准)。

- 个人所得税:按次或按月申报,一般于次月15日内完成。

- 所需资料:

- 身份证原件及复印件

- 房屋产权证明

- 租赁合同

- 租金收入凭证(如转账记录、收据等)

特殊情况处理

- 一次性收取多年租金:

- 增值税可在租赁期内平均分摊计算。

- 个人所得税可在租赁期内按月(或次)分摊计算。

- 转租房屋:若转租人已承担原出租方的税费,可凭有效凭证在应纳税额中扣除。

- 个人与单位出租:单位出租房屋需缴纳的税费与个人类似,但税率可能因纳税人性质不同而调整。

案例说明

案例1:个人出租住宅

张三将自有住宅出租,月租金8000元,一次性收取全年租金96000元。

- 增值税:月租金≤10万元,免征。

- 房产税:96000 × 4% = 3840元(全年)。

- 个人所得税:

每月应纳税所得额 = (8000 - 800) × (1-20%) = 5760元(假设无其他扣除)

每月应纳税额 = 5760 × 10% = 576元,全年6912元。 - 合计税费:3840 + 6912 = 10752元。

案例2:个人出租商铺

李四出租商铺,月租金20000元,按季度缴纳。

- 增值税:季度租金60000元,60000 ÷ (1+5%) × 5% = 2857.14元。

- 附加税费:2857.14 × (7%+3%+2%) = 342.86元。

- 房产税:60000 × 12% = 7200元(季度)。

- 个人所得税:

季度应纳税所得额 = (60000 - 2857.14 - 342.86) × (1-20%) = 45360元

季度应纳税额 = 45360 × 20% = 9072元。 - 合计税费:2857.14 + 342.86 + 7200 + 9072 = 19472元。

注意事项

- 合规性要求:出租人需如实申报租金收入,不得隐瞒或拆分租金以逃税。

- 税收优惠:及时关注最新税收政策,确保享受符合条件的优惠。

- 跨区域租赁:若房屋与出租人户籍不在同一地区,需向房屋所在地税务机关申报。

- 电子化趋势:多地推行“以报代征”“全程网办”,建议通过电子税务局简化流程。

相关问答FAQs

Q1:个人出租房屋可以享受哪些税收优惠?

A1:个人出租住宅可享受以下优惠:

(1)月租金收入≤10万元免征增值税;

(2)个人所得税减按10%税率征收;

(3)房产税按4%税率征收;

(4)附加税费随增值税减免而减免,非住宅类房屋无上述优惠,但符合条件的小规模纳税人仍可享受增值税减免政策。

(图片来源网络,侵删)

Q2:个人出租房屋的税费由谁承担?

A2:根据《中华人民共和国民法典》规定,租赁合同中未约定税费承担的,法定由出租人承担,但实践中,出租人常通过提高租金将税费转嫁给承租人,具体以合同约定为准,建议在租赁合同中明确税费承担方,避免纠纷。

暂无评论,1人围观