租房涉及的税费计算因出租方类型(个人或企业)、房屋性质(住宅或非住宅)、租赁期限及地区政策差异而有所不同,以下从个人出租和企业出租两大类详细说明税费构成及计算方法。

(图片来源网络,侵删)

个人出租房屋的税费计算

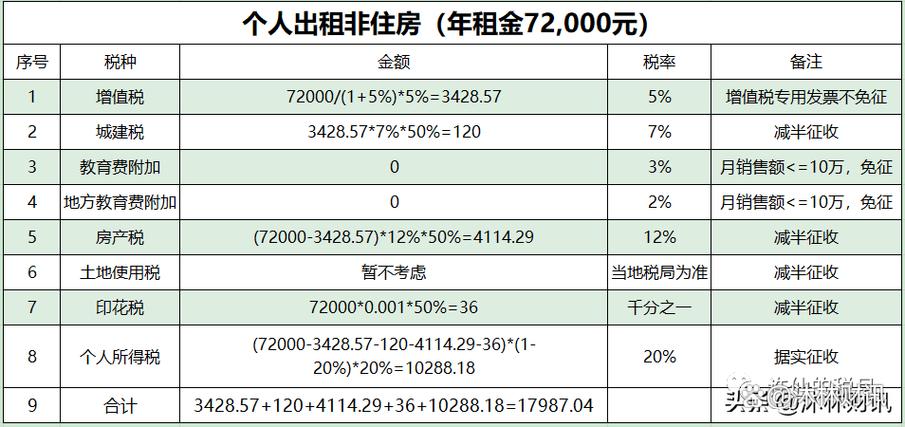

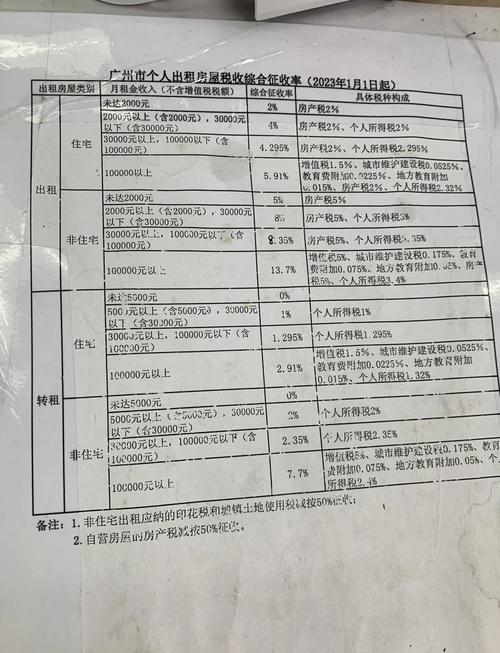

个人出租住房与非住房的税费项目及税率差异较大,具体包括以下几类:

增值税及附加税费

- 住房租赁:月租金收入不超过10万元的,免征增值税;超过10万元的部分,按5%征收率减按1.5%计算缴纳增值税,附加税费(城建税、教育费附加、地方教育附加)以增值税税额为计税依据,分别按7%(市区)、5%(县城/镇)、1%(其他地区)及3%、2%的比例计算。

- 非住房租赁:按5%征收率计算增值税,附加税费同上。

个人所得税

- 住房租赁:可享受减税优惠,以每月租金收入扣除800元(或租金收入的10%)后的余额为应纳税所得额,适用10%的税率(计算公式:[租金收入-800-相关税费-维修费用(每月不超过800元)]×10%),若月租金≤4000元,减除费用为800元;>4000元,减除20%费用。

- 非住房租赁:以租金收入扣除相关税费、维修费用、800元(或租金收入的20%)后的余额,适用20%税率。

房产税

- 住房租赁:个人出租住房,按租金收入的4%缴纳房产税。

- 非住房租赁:按租金收入的12%缴纳房产税。

城镇土地使用税与印花税

- 城镇土地使用税:仅非住房租赁涉及,按土地面积及地区等级税额计算(如北京土地等级分为六级,税额为1.5-30元/平方米/年)。

- 印花税:个人出租住房免征;非住房租赁按租赁金额的0.1%贴花(双方均需缴纳)。

企业出租房屋的税费计算

企业出租房屋需缴纳的税费更为复杂,主要包括:

| 税种 | 住房租赁 | 非住房租赁 | 计算说明 |

|---|---|---|---|

| 增值税 | 5%征收率,小规模纳税人季度销售额≤30万元免征 | 5%征收率,一般纳税人适用9%税率(可抵扣进项) | 小规模纳税人减按1.5%征收,一般纳税人按9%计算 |

| 房产税 | 租金收入的12% | 租金收入的12% | 从价计征的按房产原值70%×1.2% |

| 企业所得税 | 租金收入扣除成本、费用、税金后的利润,适用25%税率 | 同左 | 成本包括折旧、维修费、税费等 |

| 城建税及附加 | 增值税税额的7%(市区)、5%(县城)、1%(其他) | 同左 | 按实际缴纳增值税额计算 |

| 印花税 | 租金金额的0.1% | 租金金额的0.1% | 合同双方均需缴纳 |

特殊政策与注意事项

- 税收优惠:个人出租小户型住房(如北京、上海等地规定建筑面积不超过60平方米),可享受增值税减免、个人所得税减按10%税率等优惠;企业出租保障性住房可享受房产税、土地使用税减免。

- 税费承担:实际操作中,税费由出租方承担,但合同可约定转租方承担,需注意约定合法性。

- 申报缴纳:个人需向税务机关自行申报(或通过代征机构缴纳),企业需按月/季申报,年度汇算清缴。

相关问答FAQs

Q1:个人出租住房,月租金5000元,每月需缴纳多少税费?

A1:按政策计算如下:

- 增值税:月租金≤10万元免征;

- 房产税:5000×4%=200元;

- 个人所得税:(5000-800-200)×10%=400元(假设无维修费用);

- 合计:200+400=600元(若地方有附加税费减免,实际可能更低)。

Q2:企业出租商铺,月租金2万元,小规模纳税人,如何计算税费?

A2:

(图片来源网络,侵删)

- 增值税:20000÷(1+1.5%)×1.5%≈296元(季度≤30万元免征,此处按月举例);

- 房产税:20000×12%=2400元;

- 城建税及附加:296×7%(市区)≈20.72元;

- 印花税:20000×0.1%×2=40元(双方);

- 企业所得税:(20000-2400-296-20.72-40-成本费用)×25%(需扣除成本后计算)。

合计不含企业所得税约2756.72元,最终企业所得税需根据成本核算。

(图片来源网络,侵删)

暂无评论,1人围观