租房发票的账务处理是企业日常财务工作中常见的操作,主要涉及房租费用的确认、发票的审核、会计分录的编制以及后续的税务处理等环节,以下从发票获取、审核、账务处理、税务处理及注意事项等方面进行详细说明。

租房发票的获取与审核

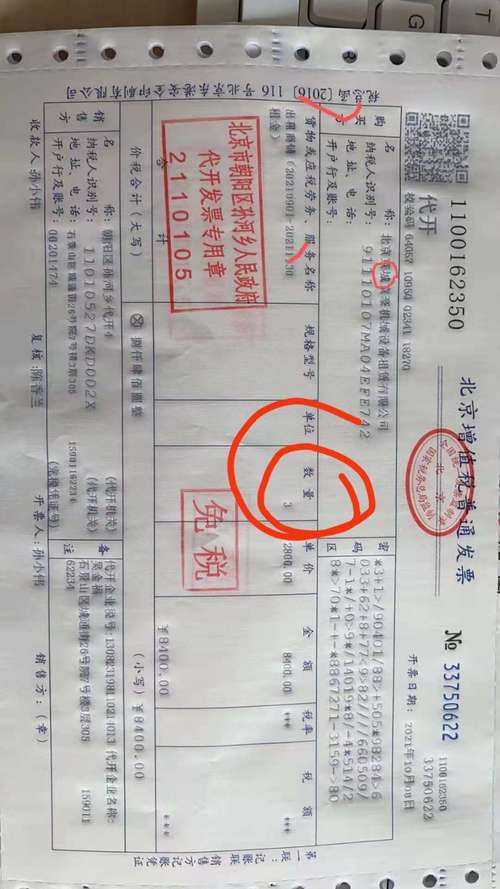

企业需确保从出租方取得合法有效的发票,根据税法规定,出租方应为纳税人,自行或通过税务机关代开增值税发票,发票类型通常为增值税普通发票或增值税专用发票(若企业为一般纳税人且用于可抵扣项目),获取发票时,需核对以下信息:

- 发票基本信息:包括发票代码、号码、开票日期、购买方名称(需与企业全称一致)、纳税人识别号、地址电话、开户行及账号等。

- :应注明“租赁费”字样,租赁财产类型(如办公用房、商铺等)、租赁起止时间、金额、税率、税额等。

- 发票合规性:检查发票是否加盖发票专用章,是否有压线、错格等不规范情况,避免取得虚开发票。

租房费用的会计分录处理

根据企业性质(一般纳税人/小规模纳税人)及租赁用途(经营租赁/融资租赁),会计分录有所不同,以下按常见情形举例:

(一)经营租赁的账务处理

-

一般纳税人取得增值税专用发票(用于可抵扣项目)

- 预付租金时:

借:预付账款

贷:银行存款/库存现金 - 确认费用及抵扣进项税时:

借:管理费用/销售费用/制造费用等(根据受益部门)

应交税费——应交增值税(进项税额)

贷:预付账款/银行存款

- 预付租金时:

-

小规模纳税人或取得普通发票

(图片来源网络,侵删)

(图片来源网络,侵删)- 支付租金时:

借:管理费用/销售费用/制造费用等

贷:银行存款/库存现金/预付账款

- 支付租金时:

(二)融资租赁的账务处理(若符合融资租赁条件)

- 租入资产时:

借:固定资产——融资租入固定资产

未确认融资费用

贷:长期应付款——应付融资租赁款 - 支付租金及分摊未确认融资费用时:

借:长期应付款——应付融资租赁款

贷:银行存款

借:财务费用

贷:未确认融资费用

(三)押金的账务处理

支付押金时:

借:其他应收款——押金

贷:银行存款

退回押金时:

借:银行存款

贷:其他应收款——押金

租房费用的分摊与计提

若租赁期跨会计期间,需按权责发生制原则分摊费用,避免一次性计入当期损益,企业于2023年7月1日支付下半年租金12万元(不含税),则每月应分摊2万元:

- 支付租金时:

借:预付账款 120000

贷:银行存款 120000 - 每月末计提费用时:

借:管理费用 20000

贷:预付账款 20000

税务处理注意事项

- 增值税抵扣:一般纳税人取得合规的增值税专用发票,可在规定期限内(发票开具之日起360天内)通过增值税发票综合服务平台认证或确认,抵扣进项税额,用于简易计税项目、免征增值税项目、集体福利或个人消费的租金进项税额不得抵扣。

- 企业所得税税前扣除:企业发生的租赁费用,应取得合法有效凭证,实际发生且与取得收入相关的支出,准予在计算企业所得税应纳税所得额时扣除,若为预付租金,需在租赁期内平均分摊扣除,不得一次性在支付当年全额扣除。

- 房产税与土地使用税:若租赁房产为自有房产转租,出租方需按规定缴纳房产税(从租计征)和土地使用税;若为承租方,则无需缴纳,但需留存租赁合同备查。

特殊情形处理

- 租金包含物业费、水电费等:需在合同中明确区分租金与代收款项,取得租金发票的同时,要求出租方提供物业费、水电费等分割发票或凭据,分别进行账务处理,避免税务风险。

- 跨年度租赁:年末需对预付账款余额进行核查,确保已按受益期限分摊完毕,必要时编制预付账款明细表,便于审计和税务核查。

租房发票账务处理流程表

| 环节 | 操作步骤 | 注意事项 |

|---|---|---|

| 发票获取 | 向出租方索取增值税发票,核对购买方信息、租赁内容、金额等。 | 确保发票真实、合规,避免取得虚开发票。 |

| 费用审核 | 审核租赁合同、付款凭证与发票一致性,确认租赁用途、期限及金额。 | 跨期费用需按权责发生制分摊,避免提前或延后确认。 |

| 会计分录 | 根据企业性质及租赁类型,编制预付、计提、费用确认等分录。 | 一般纳税人需区分可抵扣与不可抵扣进项税,分别计入“应交税费——进项税额”或“成本费用”。 |

| 税务处理 | 增值税发票认证抵扣,企业所得税税前扣除凭证留存,跨期费用按规定分摊。 | 保存租赁合同、发票、付款凭证等原始凭证,备查期限不少于5年。 |

| 押金处理 | 支付时计入“其他应收款”,退回时冲销,涉及违约金的计入“营业外收支”。 | 押金不计入收入,违约金需区分是否属于增值税应税范围。 |

相关问答FAQs

问题1:企业租房时,出租方无法提供增值税专用发票,只有普通发票,如何进行账务处理和税务扣除?

解答:若出租方为小规模纳税人或无法开具专用发票,企业只能取得增值税普通发票,账务处理时,租金全额计入相关成本费用(如管理费用),不涉及进项税额抵扣,税务处理上,企业需以普通发票及租赁合同作为税前扣除凭证,确保租金支出与实际经营相关,且符合真实性、合法性原则,若为跨年度租金,仍需按租赁期限分摊扣除,不得一次性在支付当年全额扣除。

问题2:租赁合同约定租金包含物业管理费,但出租方只开具了租金发票,物业费未单独列示,如何处理?

解答:根据税法规定,租金与物业费属于不同性质的支出,需分别取得发票才能税前扣除,若出租方未单独开具物业费发票,企业可要求出租方通过补充协议或重新开具发票的方式,明确物业费金额,若无法取得,企业实际发生的物业费支出可能无法税前扣除,存在税务风险,建议在租赁合同中明确约定租金、物业费、水电费等费用的金额及开票要求,避免后续纠纷。

租房发票做账,细心合规,账目清晰!