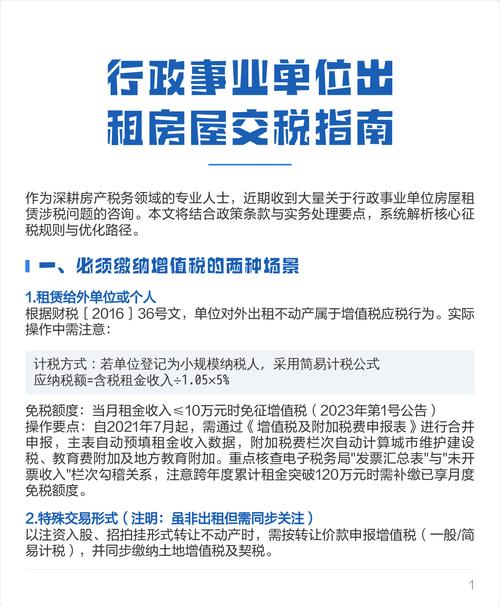

公司租房涉及的税务处理是一个系统性工作,需根据租赁房屋的用途(自用或出租)、房屋性质(自有或转租)以及公司类型(一般纳税人或小规模纳税人)等因素综合判断,不同情形下适用的税种、税率和计税方法存在差异,以下从主要税种、适用情形及计算方法、注意事项等方面展开详细说明。

主要税种及基本规定

公司租房需缴纳的税费主要包括增值税、房产税、土地使用税、印花税、企业所得税,以及可能涉及的城建税、教育费附加和地方教育附加等附加税费,各项税费的计算基础和税率需结合具体政策确定。

(一)增值税

增值税是对商品生产、流通、劳务服务中多个环节的新增价值或商品附加值征收的流转税,公司租房涉及的增值税分为以下情形:

-

一般纳税人出租不动产(非住房)

- 税率:9%(适用于2023年最新政策,一般纳税人出租不动产适用9%税率)。

- 计税方法:可抵扣进项税额,应纳税额=当期销项税额-当期进项税额。

- 若无进项税额抵扣(如简易计税),则可选择简易计税:应纳税额=含税销售额÷(1+5%)×5%,但一般纳税人出租2016年4月30日前取得的不动产,可选择简易计税。

-

一般纳税人出租不动产(住房)

(图片来源网络,侵删)

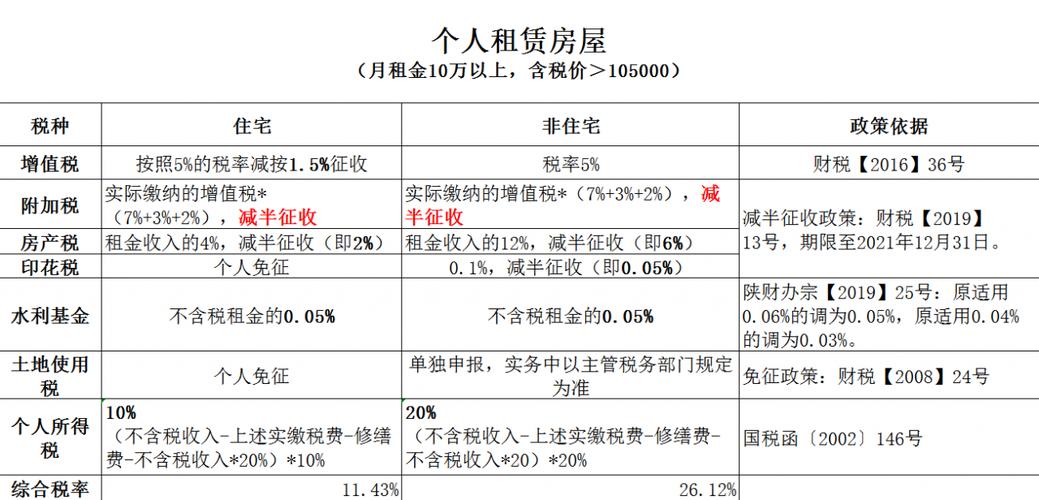

(图片来源网络,侵删)- 税率:5%(减按1.5%计算,根据《关于继续实施房产税城镇土地使用税优惠政策的公告》,住房租赁适用优惠)。

- 计税方法:应纳税额=含税租金收入÷(1+1.5%)×1.5%。

-

小规模纳税人出租不动产

- 税率:5%(减按1.5%计算,季度销售额不超过30万元的免征增值税)。

- 计税方法:应纳税额=含税租金收入÷(1+1.5%)×1.5%(若季度销售额超过30万元);若不超过30万元,免征增值税。

-

公司转租房屋

- 若转租方为一般纳税人,且取得的原始出租方发票为增值税专用发票,可抵扣进项税额;若原始发票为普通发票,则无法抵扣,按全额计算销项税额。

- 小规模纳税人转租,同样适用上述小规模纳税人政策。

(二)房产税

房产税以房屋为征税对象,向产权所有人征收,公司租房涉及的房产税分为“自用”和“出租”两种情形:

-

出租房产

(图片来源网络,侵删)

(图片来源网络,侵删)- 计税依据:租金收入(不含增值税)。

- 税率:12%(非住房);4%(住房,根据《关于廉租住房、经济适用住房和住房租赁有关税收优惠政策的通知》,对个人出租住房用于居住的,暂减按4%征收房产税,公司出租住房可参照执行)。

- 应纳税额=租金收入×(1+增值税税率)×房产税税率(不含增值税,即租金收入为不含税金额)。

-

自用房产

- 计税依据:房产原值一次减除10%-30%后的余值(具体减除比例由省级政府确定)。

- 税率:1.2%。

- 应纳税额=房产原值×(1-扣除比例)×1.2%。

(三)城镇土地使用税

城镇土地使用税以实际占用的土地面积为计税依据,向土地使用人征收,若公司租赁的房屋包含土地,需缴纳土地使用税:

- 计税依据:实际占用的土地面积(以土地使用证或相关部门确认的面积为准)。

- 税率:定额税率,具体标准由省级政府确定(大城市1.5-30元/平方米,中等城市1.2-24元/平方米,小城市0.9-18元/平方米,县城、建制镇、工矿区0.6-12元/平方米)。

- 应纳税额=实际占用土地面积×适用税额标准。

(四)印花税

印花税是对经济活动和经济交往中书立、领受具有法律效力的凭证的行为征收的税,公司租房需缴纳“财产租赁合同”印花税:

- 计税依据:租赁合同总金额(不含增值税)。

- 税率:0.1%(万分之十)。

- 应纳税额=租赁合同金额×0.1%。

- 注意:若合同金额为含税金额,需先换算为不含税金额。

(五)企业所得税

企业所得税是对企业取得的生产经营所得和其他所得征收的税,公司支付的租金属于生产经营成本,可在计算应纳税所得额时扣除:

- 租金扣除凭证:必须取得合规发票(增值税发票或税务机关代开的发票),否则不得税前扣除。

- 扣除时限:根据权责发生制原则,租金应归属当期扣除,若为预付租金,可在租赁期内分期扣除。

- 关联方租金:若出租方为公司关联方,需遵循独立交易原则,租金价格需参考市场公允价格,否则税务机关有权进行纳税调整。

(六)附加税费

附加税费包括城建税、教育费附加和地方教育附加,其计税依据为实际缴纳的增值税税额:

- 城建税:市区7%,县城、镇5%,其他地区1%。

- 教育费附加:3%。

- 地方教育附加:2%(部分地区为1%或1.5%,以当地政策为准)。

- 应纳税额=实际缴纳的增值税×适用税率。

不同情形下税费计算示例(表格)

以下通过表格对比公司租房(非住房)在不同纳税人身份下的税费计算(假设月租金不含税10万元,年租金120万元,土地面积500平方米,土地使用税税额10元/平方米):

| 税种 | 一般纳税人(一般计税) | 小规模纳税人(季度销售额35万元) |

|---|---|---|

| 增值税 | 销项税额=10万×9%=0.9万/月 | 应纳税额=10万÷(1+1.5%)×1.5%≈0.148万/月 |

| 房产税 | 10万×12%=1.2万/月 | 10万×12%=1.2万/月 |

| 城镇土地使用税 | 500×10×12=6万/年 | 500×10×12=6万/年 |

| 印花税 | 10万×0.1%=0.01万/月(年0.12万) | 10万×0.1%=0.01万/月(年0.12万) |

| 附加税费 | 增值税0.9万×(7%+3%+2%)=0.108万/月 | 增值税0.148万×(7%+3%+2%)≈0.0178万/月 |

| 年税费合计 | 增值税10.8万+房产税14.4万+土地使用税6万+印花税0.12万+附加税费1.296万≈32.616万 | 增值税1.776万+房产税14.4万+土地使用税6万+印花税0.12万+附加税费0.2136万≈22.5096万 |

注意事项

- 合规取得发票:公司支付租金时,务必向出租方索取增值税发票,否则租金支出无法在企业所得税前扣除,可能导致纳税调增。

- 区分房屋用途:住房与非住房的房产税税率和增值税优惠政策不同,需准确判断房屋性质(如房产证用途为“住宅”或“商业”)。

- 优惠政策适用:小规模纳税人季度销售额不超过30万元免征增值税;公司出租保障性住房或符合政策优惠的租赁房产,可享受房产税、土地使用税减免(如财税〔2019〕13号文规定)。

- 转租业务处理:转租方需取得原始出租方开具的发票,否则无法抵扣进项税额或差额征税,建议与出租方明确发票开具条款。

相关问答FAQs

问题1:公司租赁个人住房作为员工宿舍,需要缴纳哪些税费?

解答:公司租赁个人住房作为员工宿舍,涉及的主要税费包括:

- 增值税:出租方为个人,可申请代开增值税发票,适用小规模纳税人政策(减按1.5%征收),公司作为承租方取得发票后可抵扣进项税(若为一般纳税人)。

- 房产税:个人出租住房暂减按4%征收,公司无需缴纳,但出租方需申报。

- 印花税:租赁合同按财产租赁合同缴纳,税率0.1%(不含税金额)。

- 企业所得税:公司支付的租金需取得合规发票,可作为职工福利费在工资总额14%限额内税前扣除。

问题2:公司转租房屋时,如何计算增值税?

解答:公司转租房屋的增值税计算分为两种情形:

- 一般纳税人转租:若从原始出租方取得增值税专用发票,可抵扣进项税额,应纳税额=转租收入销项税额-原始租赁支出进项税额;若原始发票为普通发票,则按转租收入全额计算销项税额(税率9%或5%)。

- 小规模纳税人转租:按转租收入减去原始租赁支出后的余额(若原始支出取得合规发票)计算应纳税额,适用1.5%征收率(季度销售额不超过30万元免征)。

- 注意:转租差额征税需取得原始出租方开具的发票,否则无法享受差额政策。

暂无评论,1人围观