在房地产交易中,部分纳税人为了降低交易成本或逃避纳税义务,可能采取“做低房价”的方式,即买卖双方在合同中约定的成交价格明显低于实际成交价格,以达到少缴税费的目的,这种行为不仅违反了税法规定,还可能引发法律风险,对交易双方及市场秩序均造成负面影响。

(图片来源网络,侵删)

“做低房价”的主要操作方式及目的

“做低房价”通常通过签订“阴阳合同”实现,即签订两份不同价格的合同:一份是用于办理不动产登记和纳税申报的“阳合同”,价格较低;另一份是反映双方真实交易价格的“阴合同”,价格较高,操作中,买卖双方可能通过以下方式实现价格虚低:

- 直接降低合同价格:将成交价格人为调低至当地税务部门核定的最低计税标准以下,如按区域指导价或评估价的下限申报。

- 拆分交易款项:将部分房款以“装修费”“家具费”等名义另行支付,或通过第三方账户转账,规避税务监管。

- 利用政策漏洞:部分地区对“满五唯一”等免征或减征增值税、个人所得税的房产,可能通过做低价格进一步降低契税等附加税费。

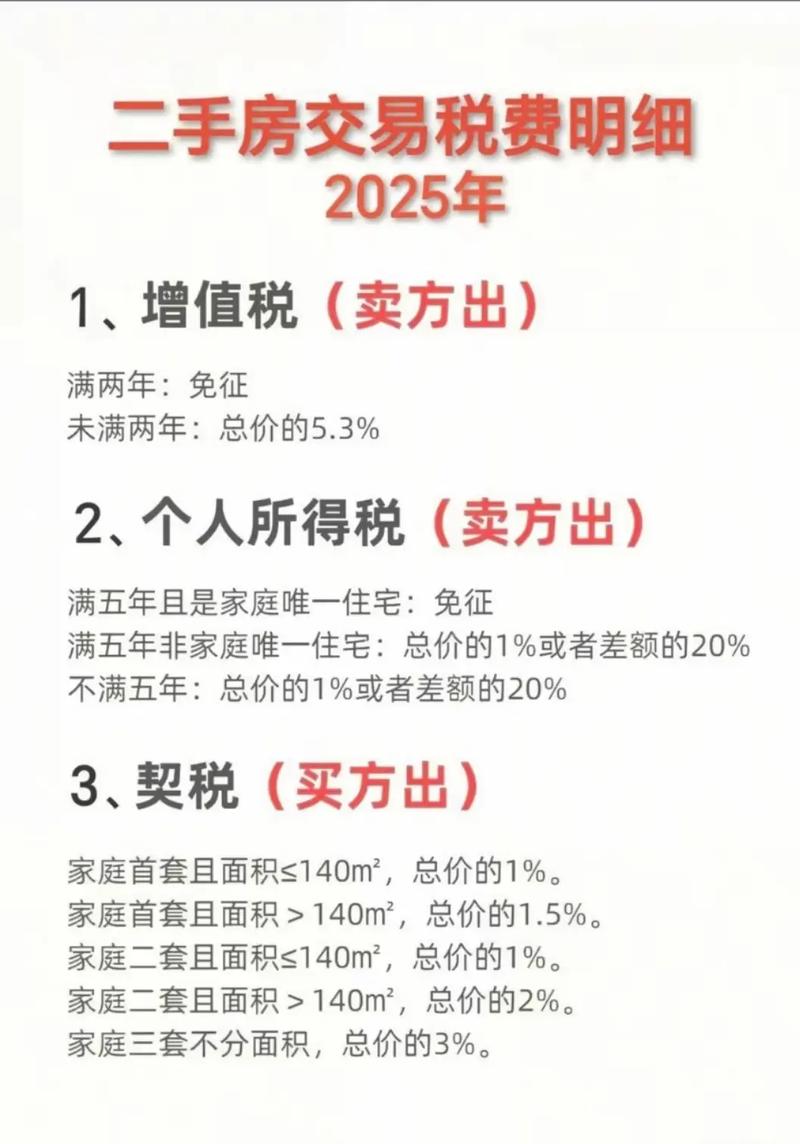

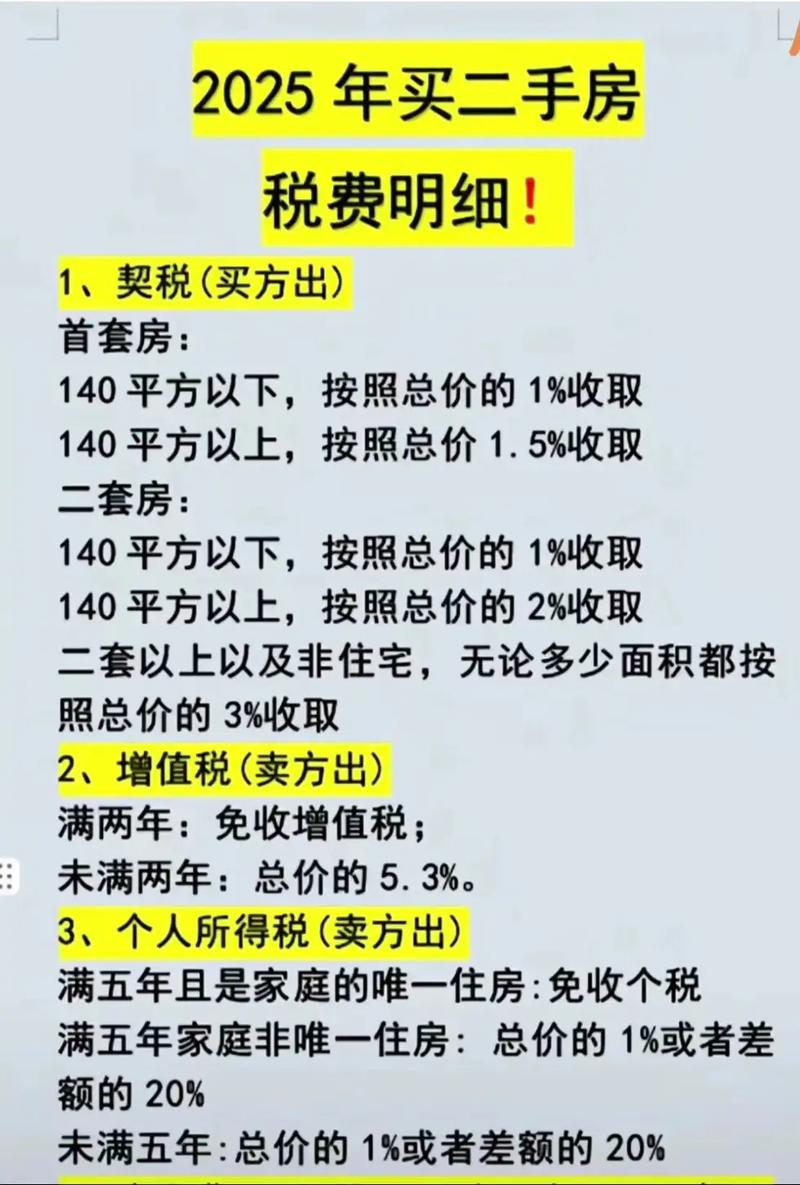

目的:主要是减少契税、增值税、个人所得税等税负,一套总价300万元的房产,若做低至200万元申报,契税(假设税率1.5%)可减少1.5万元;若符合“满五唯一”条件,个人所得税可能从差额20%降至按核定征收率(如1%)计算,节省税费可达数十万元。

“做低房价”的法律风险

(一)对卖方的风险

- 税务追缴与罚款:税务机关可通过税务稽查、大数据比对(如银行流水、不动产登记信息)发现价格异常,要求补缴税款,并处不缴或少缴税款50%以上5倍以下的罚款,某案例中卖方因做低房价少缴个税20万元,最终被追缴税款30万元并处罚款15万元。

- 刑事责任风险:若偷税数额较大(占应纳税额10%以上)且占应纳税额比例较高,可能构成逃税罪,面临有期徒刑或拘役。

- 二次交易成本增加:未来若该房产再次出售,做低价格会导致原值核减,增加个人所得税计税基数,反而增加未来税负。

(二)对买方的风险

- 银行贷款风险:银行以合同价格为依据审批贷款,若做低价格导致贷款额度不足,买方需自行补足差价;若银行发现价格虚低,可能拒贷或要求重新评估。

- 权益保障缺失:若卖方违约(如拒绝过户或主张“阴合同”效力),买方因“阳合同”价格过低,可能无法获得足额赔偿,某案例中买方按200万元“阳合同”过户,后卖方反悔要求按300万元“阴合同”履约,法院因“阳合同”系双方真实意思表示,支持了买方低价过户的诉求,但买方需承担额外诉讼成本。

- 税费补缴责任:税务机关若发现价格虚低,可能要求买方补缴契税,并处以罚款。

(三)对中介机构的风险

中介机构若协助签订“阴阳合同”,可能被处以罚款、停业整顿,情节严重的吊销营业执照,相关人员面临职业禁入。

合法降低税负的途径

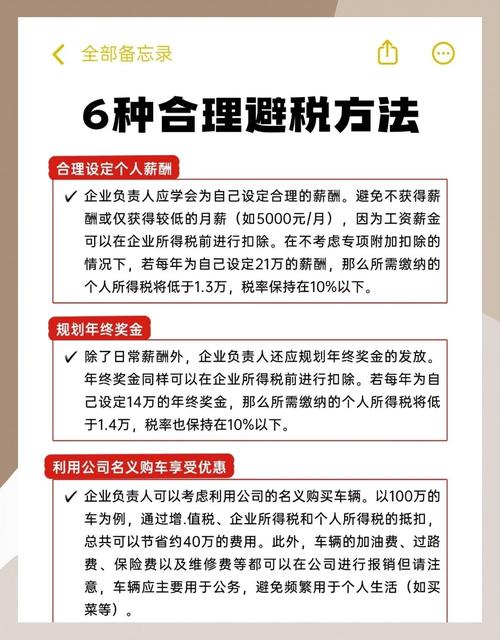

“做低房价”并非合理避税,纳税人可通过合法方式优化税负:

(图片来源网络,侵删)

- 利用税收优惠政策:如“满五唯一”免征个人所得税、家庭唯一住房契税优惠(90平方米以下1%)、继承或赠与直系亲属免征增值税等。

- 合理选择交易方式:通过“买卖”过户相比“赠与”可能更节省税费(部分城市赠与未来出售需差额20%个税)。

- 准确申报并保留凭证:如实申报成交价格,保留购房发票、装修票据等凭证,确保税务合规。

“做低房价”对市场秩序的负面影响

- 税收流失:导致国家税收减少,影响公共服务供给。

- 价格信号失真:虚假低价扰乱市场价格体系,影响市场调控政策效果。

- 不公平竞争:合规交易的纳税人税负高于违规者,破坏市场公平。

相关问答FAQs

Q1:做低房价是否属于合法避税?

A1:不属于合法避税,而是逃税行为,合法避税是在税法允许范围内利用优惠政策(如“满五唯一”免征个税),而做低房价是通过虚假申报少缴税款,违反《税收征收管理法》,需承担补税、罚款甚至刑事责任。

Q2:中介机构协助做低房价,买方如何维权?

A2:买方可通过以下途径维权:1)向住建部门或税务局举报中介违规行为,要求查处;2)若因中介协助导致贷款失败或合同纠纷,可依据《民法典》主张中介承担缔约过失责任,赔偿损失;3)保留“阴阳合同”、转账记录等证据,通过诉讼确认“阳合同”效力,保障自身权益。

(图片来源网络,侵删)

暂无评论,1人围观