租房子怎么把税,是许多房东和租客在房屋租赁过程中都会遇到的问题,这里的“把税”通常指的是如何合法、合规地处理与房屋租赁相关的税费问题,包括税费的种类、承担方、计算方式以及申报缴纳流程等,了解清楚这些内容,不仅有助于避免法律风险,还能确保租赁双方的权益得到保障。

需要明确的是,房屋租赁过程中涉及的主要税费种类,根据我国相关税法规定,出租房屋需要缴纳的税费主要包括增值税及其附加税费、房产税、个人所得税、城镇土地使用税(如果出租的是土地)以及印花税等,增值税及其附加税费、房产税、个人所得税是核心税种,也是房东(出租方)通常需要承担的主要税费。

主要税费种类及计算方式

-

增值税及其附加税费

增值税是对商品生产、流通、劳务服务中多个环节的新增价值或商品附加值征收的流转税,对于个人出租住房,增值税的征收政策有一定的优惠。- 计算基础:增值税通常以租金收入为计税依据。

- 税率:个人出租住房,增值税按1.5%的征收率计算(部分地区可能有小规模纳税人免征政策,月租金收入不超过10万元的小规模纳税人免征增值税,具体以当地政策为准),如果是出租非住房,则按5%的征收率计算。

- 附加税费:包括城市维护建设税(增值税的7%或5%或1%,根据纳税人所在地确定)、教育费附加(增值税的3%)以及地方教育附加(增值税的2%),个人出租住房的附加税费通常也会享受减半征收的优惠。

示例:假设某房东月租金收入为8000元(住房),且不享受免征政策,则增值税=8000×1.5%=120元;城市维护建设税(假设税率7%)=120×7%×50%=4.2元;教育费附加=120×3%×50%=1.8元;地方教育附加=120×2%×50%=1.2元,合计增值税及附加=120+4.2+1.8+1.2=127.2元。

-

房产税

房产税是以房屋为征税对象,向产权所有人征收的一种财产税。 (图片来源网络,侵删)

(图片来源网络,侵删)- 计算基础:房产税以租金收入为计税依据。

- 税率:个人出租住房,房产税按租金收入的4%征收;出租非住房,按租金收入的12%征收。

示例:上述月租金8000元的住房,房产税=8000×4%=320元。

-

个人所得税

个人所得税是对个人(自然人)取得的各项所得征收的一种税,个人出租住房取得的租金所得,属于“财产租赁所得”项目。- 计算基础:每次租金收入不超过4000元的,减除费用800元;4000元以上的,减除20%的费用,其余额为应纳税所得额。

- 税率:财产租赁所得适用20%的比例税率,但对个人出租住房,可减按10%的税率征收个人所得税。

- 其他扣除:在计算应纳税所得额时,还可准予扣除的税费包括:出租财产过程中缴纳的增值税、房产税、印花税等,以及纳税人负担的该出租财产实际开支的修缮费用(以800元为限,一次扣除不完的,准予在下一次继续扣除,直至扣完为止)。

示例:月租金8000元,扣除增值税及附加127.2元、房产税320元后,余额=8000-127.2-320=7552.8元,应纳税所得额=7552.8×(1-20%)=6042.24元,个人所得税=6042.24×10%=604.224元。

-

城镇土地使用税

此税种仅对出租土地的情况征收,按实际占用的土地面积(平方米)和规定的税额标准计算,个人出租住房通常不涉及此税。 -

印花税

印花税是对经济活动和经济交往中书立、领受具有法律效力的凭证的行为所征收的一种税。- 计算基础:租赁金额。

- 税率:个人出租住房,签订的租赁合同按租金千分之一贴花,税额不足1元的,按1元贴花;出租非住房按租金千分之一贴花,对个人出租、承租住房签订的租赁合同,免征印花税(部分地区可能有差异,需确认)。

税费的承担方式

在房屋租赁实践中,税费的承担方式通常有以下几种:

- 出租方(房东)承担:这是最合法合规的方式,根据税法规定,出租方是纳税义务人,应当依法申报缴纳各项税费。

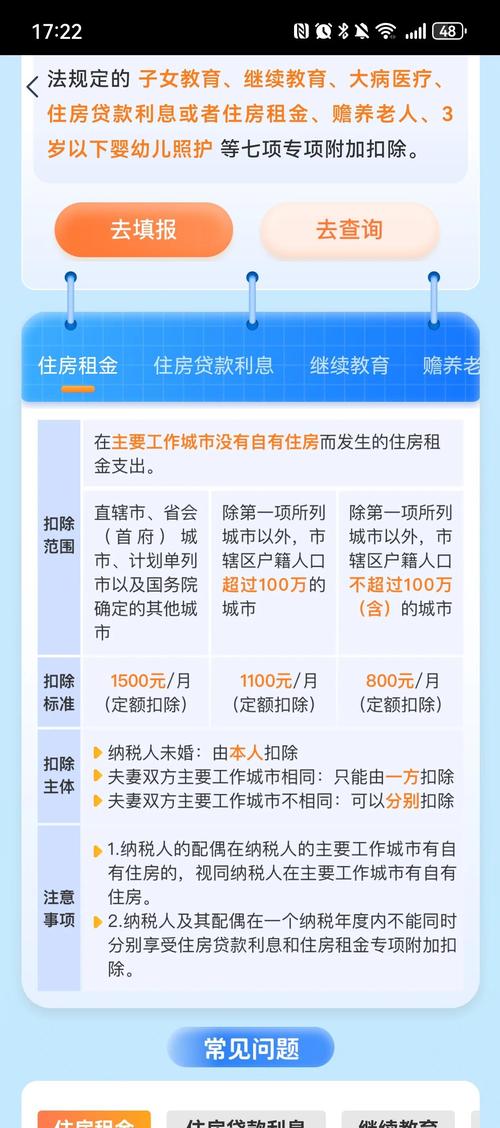

- 承租方(租客)承担:在实际操作中,很多房东会将税费成本转嫁给租客,在租金中体现,即“租金含税”,这种方式虽然常见,但需要在租赁合同中明确约定,否则可能被认定为无效条款,因为法定纳税义务人是出租方。

- 双方协商分担:根据租赁双方的协商,在合同中约定由双方按一定比例承担税费。

税费申报缴纳流程

- 自行申报:房东可以自行到房屋所在地的主管税务机关(如税务局办税服务厅)办理纳税申报,需要提交的资料通常包括:身份证原件及复印件、房屋产权证明、租赁合同等。

- 代征代缴:部分地区可能由房产管理部门、中介机构或社区等代征代缴相关税费。

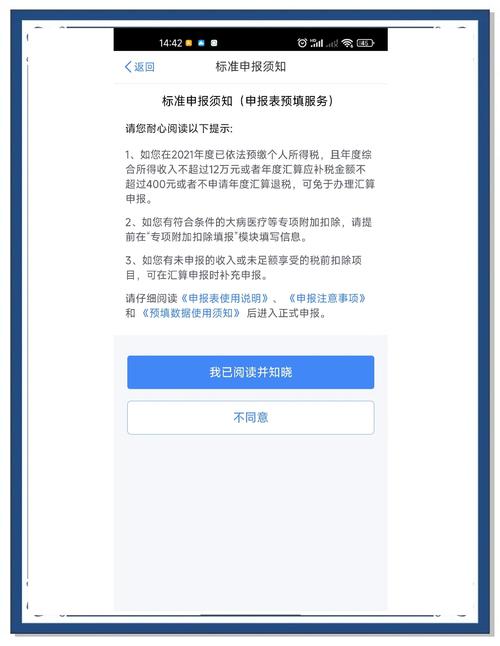

- 线上申报:现在很多地区都开通了电子税务局,房东可以通过登录当地税务局官网或APP进行线上申报缴税,更加便捷高效。

注意事项

- 合同明确:无论税费由谁承担,都应在租赁合同中清晰列明,避免后续纠纷。

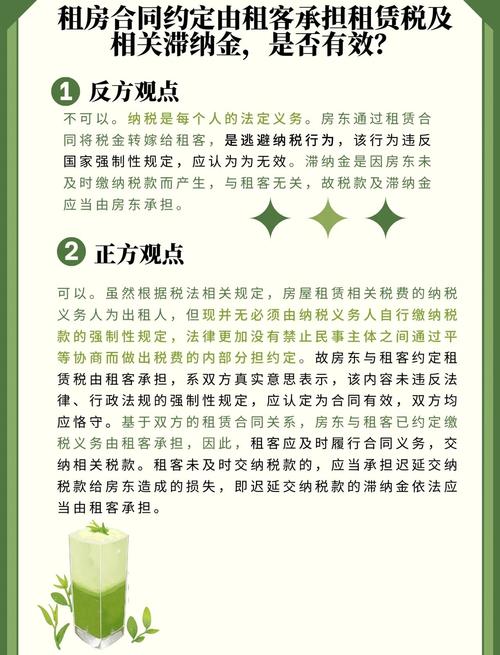

- 优惠政策:个人出租住房有很多税收优惠政策,如增值税小规模纳税人月销售额未超过10万元免征增值税(部分地区)、个人所得税减按10%税率征收等,务必了解并充分利用。

- 合法合规:切勿通过“阴阳合同”(即实际租金与合同租金不一致)等方式逃避税费,这种行为属于偷税漏税,一经查实将面临补税、罚款甚至刑事责任。

- 保留凭证:缴纳税费后,务必取得完税凭证,这是已履行纳税义务的重要证明。

为了更直观地展示个人出租住房(月租金8000元)的税费计算,以下是一个简化的示例表格:

| 税种 | 计算依据 | 税率/征收率 | 应纳税额(元) | 备注 |

|---|---|---|---|---|

| 增值税 | 租金收入8000元 | 5% | 120 | 小规模纳税人,月收入≤10万可免征 |

| 城市维护建设税 | 增值税120元×50% | 7% | 2 | 附加税费减半征收 |

| 教育费附加 | 增值税120元×50% | 3% | 8 | 附加税费减半征收 |

| 地方教育附加 | 增值税120元×50% | 2% | 2 | 附加税费减半征收 |

| 房产税 | 租金收入8000元 | 4% | 320 | 个人出租住房优惠税率 |

| 个人所得税 | (8000-127.2-320)×(1-20%)×10% | 10% | 22 | 已扣除税费及固定费用 |

| 合计 | 42 | (注:此合计未考虑增值税免征情况) |

相关问答FAQs

Q1:我是房东,租客要求我开发票,我需要交哪些税?成本怎么算?

A:房东开发票需要缴纳增值税及其附加、房产税、个人所得税等,成本主要包括税费本身,以及可能因开发票而增加的时间精力成本,税费计算如上文所述,具体金额取决于租金收入、房屋性质(住房/非住房)以及当地税收政策,建议房东提前了解税费构成,合理定价,或在租赁合同中明确税费承担问题。

Q2:如果我和租客约定所有税费由租客承担,这样合法吗?

A:从税法角度看,纳税义务人是房东(出租方),租客承担税费的约定本质上是一种费用转嫁,只要双方在租赁合同中明确约定,且不违反法律的强制性规定,通常是有效的,但需注意,如果租客事后以“税费应由房东承担”为由拒付,房东仍需先行缴纳税费,再根据合同约定向租客追偿,不能通过这种方式逃避税务机关的监管。

暂无评论,1人围观