租房缴税是房东应尽的法定义务,也是保障租赁市场规范运行的重要环节,根据中国现行税收政策,个人出租房屋涉及的税费主要包括增值税、城市维护建设税、教育费附加、地方教育附加、房产税、个人所得税、城镇土地使用税和印花税等,具体税种及税率因地区政策、房屋性质(住宅/非住宅)、出租方式(整租/分租)等因素有所不同,以下从税种构成、计算方式、缴纳流程及优惠政策等方面详细说明租房缴税的相关内容。

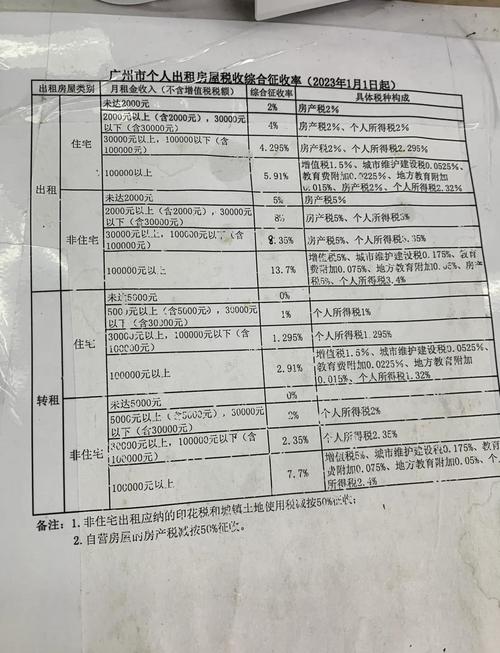

(图片来源网络,侵删)

主要税种及计算方式

增值税及附加税费

- 增值税:个人出租住房,按照5%的征收率减按1.5%计算缴纳;出租非住房,按照5%的征收率计算,若月租金收入未达到10万元(季度未达30万元),可享受免征增值税优惠(小规模纳税人免征额度)。

- 计算公式(住房):

增值税 = 含税租金收入 ÷ (1+5%) × 1.5% - 若免征增值税,则附加税费一并免除。

- 计算公式(住房):

- 附加税费:包括城市维护建设税(增值税的7%、5%或1%,按纳税人所在地税率)、教育费附加(3%)、地方教育附加(2%),若增值税免征,附加税费通常也免征。

房产税

- 个人出租住房,按租金收入的4%缴纳;出租非住房,按租金收入的12%缴纳。

- 计算公式(住房):

房产税 = 月租金收入 × 4% × 12(全年)。

- 计算公式(住房):

个人所得税

- 个人出租住房,可减除税费(含增值税、房产税等)、固定费用(800元/月或租金收入的20%)后,按“财产租赁所得”项目计算个税,税率为10%;出租非住房,按租金收入的5%综合征收率(部分地区可扣除相关成本后按5%-35%超额累进税率)。

- 计算公式(住房):

应纳税所得额 = 月租金收入 - 增值税 - 房产税 - 800元(或租金×20%);个税 = 应纳税所得额 × 10%。

- 计算公式(住房):

城镇土地使用税与印花税

- 城镇土地使用税:仅非住宅出租涉及,按土地面积和当地单位税额计算(税额标准因地区而异,如每平方米每年3-30元)。

- 印花税:个人出租住房免征;出租非住房,按租赁金额的0.1%贴花(双方均需缴纳)。

地区政策差异与优惠

各地区对租房税费的政策存在一定差异,

- 北京、上海等一线城市:对个人出租住房月租金收入未达2000元的,部分税费可减免;

- 深圳、杭州等新一线城市:鼓励长租公寓,对符合条件的个人房东给予个税优惠;

- 三四线城市:为活跃租赁市场,可能设置更低的综合征收率或简化征管流程。

若房东为“住房租赁企业”或与政府合作的机构,可享受更多税收减免(如增值税加计抵减、房产税优惠等)。

缴税流程与方式

- 自行申报:房东可通过当地电子税务局、办税服务厅或“个人所得税”APP办理,需提供房屋产权证明、租赁合同、身份证明等材料。

- 代扣代缴:若通过房地产经纪机构或长租平台出租,平台可代扣代缴相关税费。

- 核定征收:部分地区对无法提供成本凭证的房东,采用核定征收方式(如按租金收入的一定比例直接计算税费)。

常见问题与注意事项

- 税费由谁承担?:法律上规定税费由房东承担,但实际中常通过“租金+税费”转嫁给租客,需在租赁合同中明确约定。

- 未缴税的后果:可能面临补税、滞纳金(每日万分之五)及罚款(最高欠税金额的5倍);情节严重者可能涉及逃税罪。

- 异地出租如何缴税?:在房屋所在地主管税务机关申报,可通过电子税务局跨区域办理。

相关问答FAQs

Q1:个人出租住房,月租金3000元,全年需缴多少税费?

A1:以北京地区为例(假设免征增值税):

- 房产税:3000 × 4% × 12 = 1440元

- 个税:按“收入-税费-800元”计算,应纳税所得额=3000×12 - 1440 - 800×12=14400元,个税=14400×10%=1440元

- 全年合计:1440+1440=2880元(若增值税不免征,需额外计算增值税及附加)。

Q2:房东将房屋委托给中介出租,税费由谁负责缴纳?

A2:根据《税收征收管理法》,纳税义务人为房东,中介作为代扣代缴义务人,可协助计算并代缴税费,但最终责任仍由房东承担,建议在委托协议中明确税费承担及代缴方式,避免后续纠纷。

(图片来源网络,侵删)

(图片来源网络,侵删)

租房缴税计算不复杂,轻松掌握!