租房涉及的税费计算是租房市场中一个重要环节,不同主体(出租方、承租方)可能涉及不同税种,且计算方式与房屋性质(个人住房、非住房)、租赁用途、地区政策等因素密切相关,以下从出租方和承租方两个角度,结合常见税种和政策规定,详细说明租房税费的计算方法。

出租方涉及的税费计算

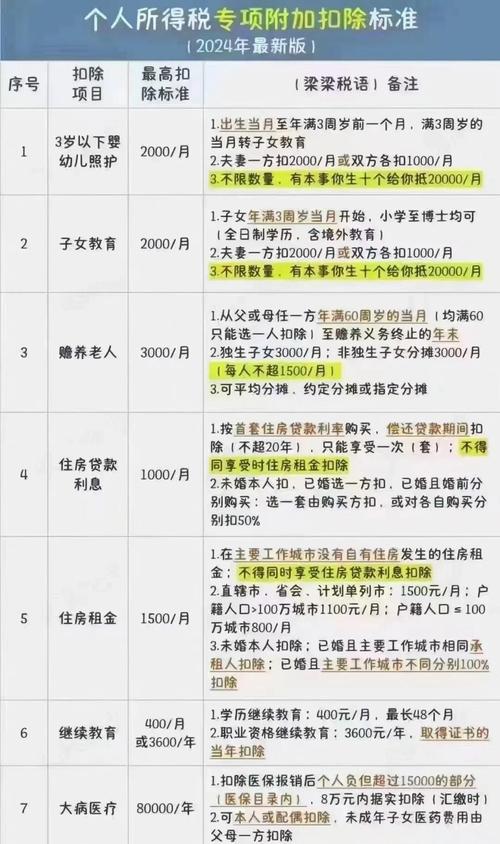

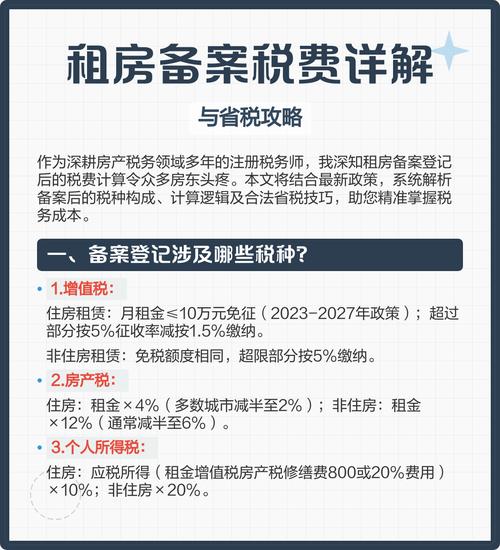

出租方作为房产所有者或经营管理者,是租房税费的主要承担方,涉及的税种主要包括增值税、房产税、个人所得税、城市维护建设税、教育费附加、地方教育附加等,个人出租住房与非住房的税负差异较大,需分别说明。

(一)个人出租住房(非“营改增”一般纳税人)

个人出租住房通常适用简易计税方法,税收优惠较多,具体税费如下:

-

增值税

- 政策依据:个人出租住房,月租金收入不超过10万元的,免征增值税;月租金收入超过10万元的,按5%的征收率减按1.5%计算缴纳。

- 计算公式:

- 月租金≤10万元:增值税=0

- 月租金>10万元:增值税=含税租金收入÷(1+5%)×1.5%

-

房产税

(图片来源网络,侵删)

(图片来源网络,侵删)- 政策依据:个人出租住房,按租金收入的4%征收房产税(非住房为12%)。

- 计算公式:房产税=月租金收入×4%

-

个人所得税

- 政策依据:个人出租住房,可享受减按10%的税率征收个人所得税(非住房为20%),且允许扣除税费(增值税、房产税等)、维修费用(每月不超过800元,凭票扣除;若无法提供凭证,则每月固定扣除800元)以及出租过程中缴纳的其他实际开支。

- 计算公式:

应纳税所得额=月租金收入-增值税-房产税-维修费用(或800元)-其他合理开支

个人所得税=应纳税所得额×10%

-

城市维护建设税、教育费附加、地方教育附加

- 政策依据:随增值税附征,若增值税为0,则附加税费也为0;若缴纳增值税,则:

- 城市维护建设税:市区7%、县城5%、其他1%;

- 教育费附加:3%;

- 地方教育附加:2%。

- 计算公式:

附加税费=增值税×(城建税税率+3%+2%)

- 政策依据:随增值税附征,若增值税为0,则附加税费也为0;若缴纳增值税,则:

(二)个人出租非住房(商铺、写字楼等)

个人出租非住房的税负相对较高,税费计算如下:

-

增值税

- 政策依据:个人出租非住房,月租金收入不超过10万元的,按5%征收率减按1.5%计算;月租金收入超过10万元的,按5%征收率计算(一般纳税人适用6%或9%税率,此处以个人小规模纳税人为例)。

- 计算公式:

- 月租金≤10万元:增值税=含税租金收入÷(1+5%)×1.5%

- 月租金>10万元:增值税=含税租金收入÷(1+5%)×5%

-

房产税

- 政策依据:按租金收入的12%征收。

- 计算公式:房产税=月租金收入×12%

-

个人所得税

- 政策依据:按租金收入的20%征收,可扣除税费、维修费用(每月不超过800元)、其他合理开支。

- 计算公式:

应纳税所得额=月租金收入-增值税-房产税-维修费用(或800元)-其他合理开支

个人所得税=应纳税所得额×20%

-

附加税费

计算方式与出租住房一致,按增值税的一定比例征收。

(三)单位/企业出租房屋

单位或企业出租房屋需缴纳的税种与个人类似,但计税方式更规范,通常需按月或按季度申报,且可能涉及企业所得税(租金收入计入应纳税所得额)。

- 增值税:一般纳税人适用6%或9%税率(不动产租赁可能适用9%),小规模纳税人适用5%征收率;

- 房产税:从价计征(原值1.2%)或从租计征(租金收入12%);

- 企业所得税:租金收入扣除相关成本、费用后,按25%(或高新技术企业15%)税率缴纳。

承租方涉及的税费

承租方通常不直接承担房屋租赁的主要税费,但在实际租赁中,可能需承担以下费用:

-

印花税

- 政策依据:租赁双方需按“财产租赁合同”缴纳印花税,税率为租金金额的0.1%(双方各承担0.05%)。

- 计算公式:印花税=月租金收入×租赁月数×0.1%

- 优惠:个人出租/承租住房免征印花税;单位/企业出租/承租住房,对个人出租、承租住房签订的租赁合同,免征印花税。

-

其他费用

部分租赁合同中可能约定承租方承担物业费、水电费、燃气费等,但这类费用不属于税费范畴,需按合同约定执行。

租房税费计算示例(以个人出租住房为例)

假设某个人将自有住房出租,月租金收入8000元,无维修费用凭证,则每月税费计算如下:

| 税种 | 计算依据及公式 | 金额(元) |

|---|---|---|

| 增值税 | 月租金≤10万元,免征 | 0 |

| 房产税 | 8000×4% | 320 |

| 个人所得税 | 应纳税所得额=8000-0-320-800=6880;6880×10%=688 | 688 |

| 附加税费 | 增值税为0,免征 | 0 |

| 合计 | 1008 |

相关问答FAQs

问题1:个人出租住房,如果一次性收取多年租金,税费如何计算?

解答:个人出租住房,一次性收取多年租金的,可分期计算税费,一次性收取1年租金(96000元,月均8000元),可按月租金8000元的标准计算每月税费(如上述示例),全年税费合计1008元×12=12096元,若一次性收取租金超过10万元,增值税仍可按月均租金是否超过10万元判断,若月均租金≤10万元,增值税免征;个人所得税仍按租金收入扣除相关费用后计算,但维修费用可按实际发生或每月800元扣除,不受一次性收取影响。

问题2:租房税费是由出租方承担还是承租方承担?实际中常见约定有哪些?

解答:从税法角度看,租房税费(如增值税、房产税、个人所得税等)的纳税义务人是出租方,承租方无法定纳税义务,但在实际租赁中,双方可能通过合同约定税费承担方式,常见约定包括:①出租方承担全部税费;②承租方承担全部税费(俗称“净租金”模式,即租金为税后金额);③双方按比例分担,需注意,无论合同如何约定,纳税义务人仍为出租方,若承租方代为缴纳,可向出租方追偿,建议在租赁合同中明确税费承担条款,避免后续纠纷。

暂无评论,1人围观